ciao,

di seguito una sintesi di alcuni parametri classici di valutazione delle prestazioni di un trading system, su un arco temporale, sia essa una performance reale o un backtest.

:115.WAsmile: In allegato il file Excel contenente tutte le formule che ho elaborato :109.WAsmile:

Il Net Profit è il profitto netto ottenuto da un sistema di trading nel periodo di tempo in cui ha operato.

Il Drawdown è il denaro perso nell’attività di trading, si misura in valore assoluto o percentuale come perdita ottenuta sul massimo capitale raggiunto: è la diminuzione del valore di un conto, come differenza tra un picco di massimo e il successivo minimo in una equity line (=grafico dei guadagni); il Maximum Drawdown di una strategia di trading, nella finestra temporale in cui ha lavorato, è la massima diminuzione di capitale da un picco del capitale; è l’ammontare massimo di denaro che si restituisce al mercato nel corso del periodo di attività della strategia di trading.

Il Profit factor (=Gross Profit/Gross Loss) è il rapporto tra l’ammontare di tutti i profitti conseguiti nelle operazioni positive e l’ammontare delle perdite delle operazioni negative. Questo numero dice approssimativamente quanti € o $ il trading system guadagna per ogni € o $ perso. Il valore unitario individua un trading system con profitti uguali alle perdite; un sistema profittevole da poter usare in reale dovrebbe avere un profit factor maggiore di 1,5.

Il Net Profit / MaxDD misura il rendimento/rischio del trading system come rapporto Net Profit / Max drawdown, quindi è il rapporto tra il profitto netto totale del sistema di trading nel periodo considerato, e la massima perdita di soldi verificatasi; quindi misura quanto riesce a guadagnare il trading system a fronte del rischio di perdere un MaxDrawdown.

Ad esempio un Net Profit / MaxDD di 4 indica che per ogni 4 € di profitto, il rischio, calcolato con il valore assoluto del MaxDD, è di perdere 1 € in media.

L'Average trade è il rendimento medio per operazione, il valor medio del guadagno o perdita di tutti i trade, cioè la sommatoria di tutte le vincite e perdite diviso il numero totale di trade. l'average trade è detto anche speranza matematica o expected payoff, in un trading system rappresenta l’atteso guadagno/perdita del trade successivo; è importante che l’average trade sia il più alto possibile per non essere eroso da commissioni e slippage. Un sistema che riuscisse ad ottenere una performance elevata ma con un numero elevatissimo di operazioni, tutte con basso profitto medio per operazione, rischierebbe di essere difficilmente applicabile in tempo reale; infatti basterebbero piccoli scostamenti di prezzo negli eseguiti per alterare notevolmente il risultato finale complessivo.

La Deviazione Standard σ o standard deviation o scostamento quadratico medio, misura la dispersione dei dati intorno al valore atteso, cioè la differenza esistente in media tra i valori osservati e la loro media aritmetica.

Maggiore è la deviazione standard e maggiore è la variabilità della performance del sistema di trading; in altre parole se la volatilità dei rendimenti dei trade è elevata, l’EA sta realizzando utili a fronte di una elevata variabilità di rendimento, rendendo quindi la sua performance rischiosa.

Data la lista dei trade di un backtest, e calcolati l'Average trade (= valor medio del profit/loss dei trade) e la Deviazione Standard, risulta statisticamente che il 68,26% dei trade ha un profit/loss che cade nell'intervallo [average trade ± σ].

Ad esempio, nel caso del backtest elaborato nell'Excel allegato, si ha

* Average trade = 37,47 €

* Deviazione Standard σ = 184,75 €

--> risulta che il 68,3% di tutti i trade del backtest hanno un profit/loss tra 37,47 ± 184,75 cioè tra -147,28 € e +222,22

Importante: la deviazione standard ha la stessa unità di misura dei valori osservati; la varianza è il quadrato della deviazione standard ed ha come unità di misura il quadrato dell'unità di misura dei valori di riferimento.

Per questo quando si fa il rapporto tra il profitto di un EA (euro o dollari) e la deviazione standard dei rendimenti (euro o dollari), il risultato è un valore di per sé già normalizzato

e permette di fare il raffronto tra le performance di diversi EA nello stesso periodo di riferimento, indipendentemente dal profitto totale raggiunto e dall'esposizione dei trade di diversi EA.

Lo Sharpe Ratio è simile al rapporto Profit/MaxDD, ma misura il rendimento/rischio del trading system come rapporto Net Profit / deviazione standard (mentre nel rapporto Profit/MaxDD il rischio è il MaxDD).

Poiché nella formula dello Sharpe ratio la deviazione standard è al denominatore, con riferimento ad un trading system su un certo periodo di backtest/ottimizzazione

- più alto è lo Sharpe ratio, tanto più il rendimento dell’investimento è stato ottenuto con minore rischiosità, cioè con una bassa deviazione standard dei rendimenti,

- più basso è lo Sharpe ratio, maggiore è la volatilità di rendimento e più rischiosa e altalenante è la sua performance.

Ad esempio uno Sharpe Ratio di 4 indica che per ogni 4 € di profitto, il rischio, calcolato con la deviazione standard, è di perdere 1 € in media.

Come elemento critico della formula, va considerata l‘eventualità di trade con profitti molto più elevati rispetto alla media, che sebbene aumentino il profitto totale, aumentano altresì la deviazione standard dei rendimenti contribuendo irragionevolmente a ridurre il valore dello Sharpe ratio; ma se consideriamo che questi pochi trade eccessivamente vincenti alterano la significatività del profitto finale di un trading system perché statisticamente poco probabili che avvengano nuovamente in futuro, la conseguente diminuzione dello Sharpe ratio ha una sua valenza.

Come consigliato dall’analisi della performance dei vincitori dei diversi campionati di trading system realizzati dalla metaquotes, http://championship.mql5.com/2011/en/news/78

l'indice di Sharpe è un indicatore importante di rendimento/rischio perché tutti i trading system leader dei vari campionati hanno mostrato un valore positivo dell’indice di Sharpe, rendendo consigliabile scegliere nell’ottimizzazione i setting con i più alti valori dello Sharpe ratio.

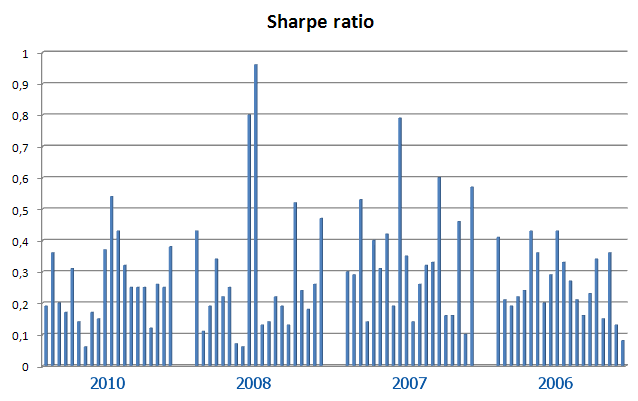

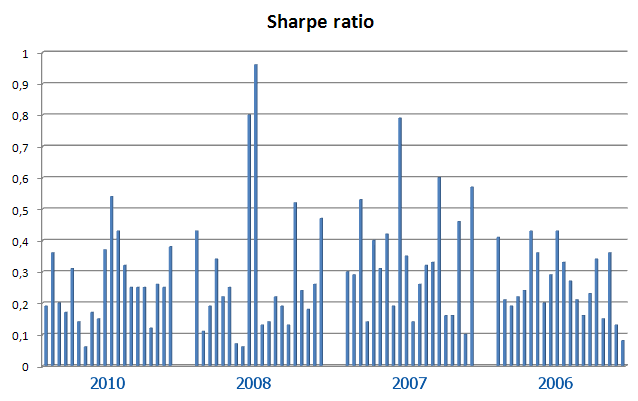

The numerical values of the Sharp ratio of 20 most successful participants of the ATC 2006, 2007, 2008 and 2010.

L’Ulcer Index o indice dell’ulcera, sviluppato da Peter Martin nel 1987, fu cosi denominato in relazione all’ansia indotta negli investitori dalle perdite di portafoglio e si fonda sul presupposto che la rischiosità di un’attività finanziaria è determinata sia dalla profondità delle sue perdite dai massimi relativi precedentemente raggiunti (=drawdown) sia dal tempo necessario per recuperare tali perdite. In altri termini, la rischiosità di un portafoglio o di uno strumento finanziario è una misura a due dimensioni (profondità delle perdite e tempo necessario per recuperarle), in quanto nessuna delle due dimensioni singolarmente considerata ci offre un quadro completo del rischio.

Come ben spiegato qui: http://www.soldionline.it/archivio/j...ce-dell-ulcera

nella figura seguente i fondi A, B e C presentano la medesima redditività annualizzata e la medesima volatilità, conseguentemente presentano lo stesso Sharpe Ratio, ma nessuno potrebbe sostenere che presentano anche lo stesso rischio.

L'indice dell'ulcera è espresso dalla superficie (nera) che indica il tempo in cui un fondo permane sotto i massimi relativi precedentemente raggiunti diviso, ovviamente, l'intera lunghezza della serie storica considerata.

Il Martin Ratio discende dall'Ulcer Index ed è costruito come lo Sharpe Ratio, ma al denominatore al posto della deviazione standard ha l'Ulcer Ratio.

°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°

Nell'Excel che ho allegato, c'è un esempio di valutazione di un sistema di trading applicato al future del DAX.

Dopo aver riportato in colonna i risultati dei 391 trade di 1 anno di trading da giugno 2014 a giugno 2015

ho elaborato le formule per visualizzare il grafico ed i parametri di sintesi della performance del sistema di trading.

B4OEyf.png

7TWbaG.png

Da queste premesse, guardando anche il file excel allegato, ecco una tabella riassuntiva, che mi permette di fare la seguente sintesi sulla performance del trading system. eAF2Sx.png

PRO

Il rapporto Profitto / MaxDD è molto buono 11,06 cioè il sistema riesce a guadagnare 11 volte rispetto al massimo rischio di perder soldi sul mercato.

Il Profit Factor ad 1,5 è valore statisticamente sufficiente per tradare il sistema con profitto.

Lo Sharpe Ratio è di quasi 80 un ottimo valore statistico, cioè il sistema riesce a guadagnare 80 volte di più rispetto al massimo rischio di perdita, calcolato sulla base della deviazione standard di rendimento.

CONTRO

l'Average Trade, cioè il valor medio di guadagno di un trade, è molto basso 1,5 punti (= 37,5 €) : c'è il rischio che lo slippage possa in reale rendere il sistema poco profittevole.

Nota: I trade SELL performano meglio dei trade BUY

di seguito una sintesi di alcuni parametri classici di valutazione delle prestazioni di un trading system, su un arco temporale, sia essa una performance reale o un backtest.

:115.WAsmile: In allegato il file Excel contenente tutte le formule che ho elaborato :109.WAsmile:

Il Net Profit è il profitto netto ottenuto da un sistema di trading nel periodo di tempo in cui ha operato.

Il Drawdown è il denaro perso nell’attività di trading, si misura in valore assoluto o percentuale come perdita ottenuta sul massimo capitale raggiunto: è la diminuzione del valore di un conto, come differenza tra un picco di massimo e il successivo minimo in una equity line (=grafico dei guadagni); il Maximum Drawdown di una strategia di trading, nella finestra temporale in cui ha lavorato, è la massima diminuzione di capitale da un picco del capitale; è l’ammontare massimo di denaro che si restituisce al mercato nel corso del periodo di attività della strategia di trading.

Il Profit factor (=Gross Profit/Gross Loss) è il rapporto tra l’ammontare di tutti i profitti conseguiti nelle operazioni positive e l’ammontare delle perdite delle operazioni negative. Questo numero dice approssimativamente quanti € o $ il trading system guadagna per ogni € o $ perso. Il valore unitario individua un trading system con profitti uguali alle perdite; un sistema profittevole da poter usare in reale dovrebbe avere un profit factor maggiore di 1,5.

Il Net Profit / MaxDD misura il rendimento/rischio del trading system come rapporto Net Profit / Max drawdown, quindi è il rapporto tra il profitto netto totale del sistema di trading nel periodo considerato, e la massima perdita di soldi verificatasi; quindi misura quanto riesce a guadagnare il trading system a fronte del rischio di perdere un MaxDrawdown.

Ad esempio un Net Profit / MaxDD di 4 indica che per ogni 4 € di profitto, il rischio, calcolato con il valore assoluto del MaxDD, è di perdere 1 € in media.

L'Average trade è il rendimento medio per operazione, il valor medio del guadagno o perdita di tutti i trade, cioè la sommatoria di tutte le vincite e perdite diviso il numero totale di trade. l'average trade è detto anche speranza matematica o expected payoff, in un trading system rappresenta l’atteso guadagno/perdita del trade successivo; è importante che l’average trade sia il più alto possibile per non essere eroso da commissioni e slippage. Un sistema che riuscisse ad ottenere una performance elevata ma con un numero elevatissimo di operazioni, tutte con basso profitto medio per operazione, rischierebbe di essere difficilmente applicabile in tempo reale; infatti basterebbero piccoli scostamenti di prezzo negli eseguiti per alterare notevolmente il risultato finale complessivo.

La Deviazione Standard σ o standard deviation o scostamento quadratico medio, misura la dispersione dei dati intorno al valore atteso, cioè la differenza esistente in media tra i valori osservati e la loro media aritmetica.

Maggiore è la deviazione standard e maggiore è la variabilità della performance del sistema di trading; in altre parole se la volatilità dei rendimenti dei trade è elevata, l’EA sta realizzando utili a fronte di una elevata variabilità di rendimento, rendendo quindi la sua performance rischiosa.

Data la lista dei trade di un backtest, e calcolati l'Average trade (= valor medio del profit/loss dei trade) e la Deviazione Standard, risulta statisticamente che il 68,26% dei trade ha un profit/loss che cade nell'intervallo [average trade ± σ].

Ad esempio, nel caso del backtest elaborato nell'Excel allegato, si ha

* Average trade = 37,47 €

* Deviazione Standard σ = 184,75 €

--> risulta che il 68,3% di tutti i trade del backtest hanno un profit/loss tra 37,47 ± 184,75 cioè tra -147,28 € e +222,22

Importante: la deviazione standard ha la stessa unità di misura dei valori osservati; la varianza è il quadrato della deviazione standard ed ha come unità di misura il quadrato dell'unità di misura dei valori di riferimento.

Per questo quando si fa il rapporto tra il profitto di un EA (euro o dollari) e la deviazione standard dei rendimenti (euro o dollari), il risultato è un valore di per sé già normalizzato

e permette di fare il raffronto tra le performance di diversi EA nello stesso periodo di riferimento, indipendentemente dal profitto totale raggiunto e dall'esposizione dei trade di diversi EA.

Lo Sharpe Ratio è simile al rapporto Profit/MaxDD, ma misura il rendimento/rischio del trading system come rapporto Net Profit / deviazione standard (mentre nel rapporto Profit/MaxDD il rischio è il MaxDD).

Poiché nella formula dello Sharpe ratio la deviazione standard è al denominatore, con riferimento ad un trading system su un certo periodo di backtest/ottimizzazione

- più alto è lo Sharpe ratio, tanto più il rendimento dell’investimento è stato ottenuto con minore rischiosità, cioè con una bassa deviazione standard dei rendimenti,

- più basso è lo Sharpe ratio, maggiore è la volatilità di rendimento e più rischiosa e altalenante è la sua performance.

Ad esempio uno Sharpe Ratio di 4 indica che per ogni 4 € di profitto, il rischio, calcolato con la deviazione standard, è di perdere 1 € in media.

Come elemento critico della formula, va considerata l‘eventualità di trade con profitti molto più elevati rispetto alla media, che sebbene aumentino il profitto totale, aumentano altresì la deviazione standard dei rendimenti contribuendo irragionevolmente a ridurre il valore dello Sharpe ratio; ma se consideriamo che questi pochi trade eccessivamente vincenti alterano la significatività del profitto finale di un trading system perché statisticamente poco probabili che avvengano nuovamente in futuro, la conseguente diminuzione dello Sharpe ratio ha una sua valenza.

Come consigliato dall’analisi della performance dei vincitori dei diversi campionati di trading system realizzati dalla metaquotes, http://championship.mql5.com/2011/en/news/78

l'indice di Sharpe è un indicatore importante di rendimento/rischio perché tutti i trading system leader dei vari campionati hanno mostrato un valore positivo dell’indice di Sharpe, rendendo consigliabile scegliere nell’ottimizzazione i setting con i più alti valori dello Sharpe ratio.

The numerical values of the Sharp ratio of 20 most successful participants of the ATC 2006, 2007, 2008 and 2010.

L’Ulcer Index o indice dell’ulcera, sviluppato da Peter Martin nel 1987, fu cosi denominato in relazione all’ansia indotta negli investitori dalle perdite di portafoglio e si fonda sul presupposto che la rischiosità di un’attività finanziaria è determinata sia dalla profondità delle sue perdite dai massimi relativi precedentemente raggiunti (=drawdown) sia dal tempo necessario per recuperare tali perdite. In altri termini, la rischiosità di un portafoglio o di uno strumento finanziario è una misura a due dimensioni (profondità delle perdite e tempo necessario per recuperarle), in quanto nessuna delle due dimensioni singolarmente considerata ci offre un quadro completo del rischio.

Come ben spiegato qui: http://www.soldionline.it/archivio/j...ce-dell-ulcera

nella figura seguente i fondi A, B e C presentano la medesima redditività annualizzata e la medesima volatilità, conseguentemente presentano lo stesso Sharpe Ratio, ma nessuno potrebbe sostenere che presentano anche lo stesso rischio.

L'indice dell'ulcera è espresso dalla superficie (nera) che indica il tempo in cui un fondo permane sotto i massimi relativi precedentemente raggiunti diviso, ovviamente, l'intera lunghezza della serie storica considerata.

Il Martin Ratio discende dall'Ulcer Index ed è costruito come lo Sharpe Ratio, ma al denominatore al posto della deviazione standard ha l'Ulcer Ratio.

°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°°

Nell'Excel che ho allegato, c'è un esempio di valutazione di un sistema di trading applicato al future del DAX.

Dopo aver riportato in colonna i risultati dei 391 trade di 1 anno di trading da giugno 2014 a giugno 2015

ho elaborato le formule per visualizzare il grafico ed i parametri di sintesi della performance del sistema di trading.

B4OEyf.png

7TWbaG.png

Da queste premesse, guardando anche il file excel allegato, ecco una tabella riassuntiva, che mi permette di fare la seguente sintesi sulla performance del trading system. eAF2Sx.png

PRO

Il rapporto Profitto / MaxDD è molto buono 11,06 cioè il sistema riesce a guadagnare 11 volte rispetto al massimo rischio di perder soldi sul mercato.

Il Profit Factor ad 1,5 è valore statisticamente sufficiente per tradare il sistema con profitto.

Lo Sharpe Ratio è di quasi 80 un ottimo valore statistico, cioè il sistema riesce a guadagnare 80 volte di più rispetto al massimo rischio di perdita, calcolato sulla base della deviazione standard di rendimento.

CONTRO

l'Average Trade, cioè il valor medio di guadagno di un trade, è molto basso 1,5 punti (= 37,5 €) : c'è il rischio che lo slippage possa in reale rendere il sistema poco profittevole.

Nota: I trade SELL performano meglio dei trade BUY

Comment